Звонят коллекторы что делать

30.04.2020

Кредит – это самый простой и популярный способ решения финансовых проблем. Грамотное использование заемных средств, позволяет создавать и масштабировать бизнес, приобретать недвижимость, автомобили, необходимые вещи или просто удовлетворять текущие потребности в сложное время.

К сожалению, многие заемщики переоценивают свои финансовые возможности и не учитывают риски – это ведет к накапливанию долгов со всеми вытекающими последствиями. Уже через несколько дней после просрочки планового платежа начинаются звонки от кредитора, а если заемщик не сможет выплатить займ в течение 30 или более дней – проблемный займ передают отделу по взысканию долгов или сторонним коллекторским компаниям.

Звонят коллекторы: что делать и когда ждать в гости

Если вам позвонили коллекторы и требуют вернуть долг – это значит, что ваш кредитор передал проблемный займ компании, которая специализируется на взыскании задолженности любыми законными методами. Но по своему исполнению данные методы часто граничат с незаконными, что оказывает дополнительное психологическое давление на должника.

На первых этапах работы с клиентом, коллекторы беспокоят регулярными звонками. Специалисты коллекторских компаний являются отличными психологами, они учитывают поведенческие особенности конкретного клиента, поэтому «отделаться» отговорками вряд ли получится, а звонки превратиться в постоянную «назойливость» с периодическими угрозами.

Визиты коллекторов по месту жительства заемщика происходят нечасто – это требует времени и определенных затрат. Но если долг существенный или должник меняет SIM карту в телефоне – визит коллекторов не заставит долго ждать.

Запомните! Вы не обязаны открывать двери коллекторам и пускать их в свое жилье без представителей правоохранительных органов (по решению суда). Но как показывает практика, коллекторы умеют сделать жизнь должника невыносимой. Поэтому лучше закрыть долг как можно раньше – это избавит вас от жизни в постоянном стрессе.

Как закрыть долг, чтобы коллекторы перестали звонить?

Погасить задолженность в сложном финансовом положении – это тяжелая, но выполнимая задача. Сегодня существует три популярных способа, которые позволяют избавиться от назойливых коллекторов:

- Перекредитование в системном банке – выгодное решение для людей, имеющих хорошую кредитную историю и высокий официальный доход. К сожалению, большинство должников сразу попадает в «черные» списки банков и получает плохую кредитную историю, из-за которой следует отказ в выдаче займа;

- Перекредитование в МФО – микрокредитные финансовые организации предоставляют займы клиентам с непогашенными долгами в банках. Но такой способ решения вопросов с коллекторами имеет два существенных недостатка, на которые сложно согласиться большинству заемщиков:

- Ограниченные суммы кредитования – максимальный размер кредита до 15-20 000 грн;

- Высокие процентные ставки – большинство МФО предлагает микрозайм под 1-2% в день. Годовой % составляет 360-720%, что «загоняет» заемщика в непосильную долговую кабалу.

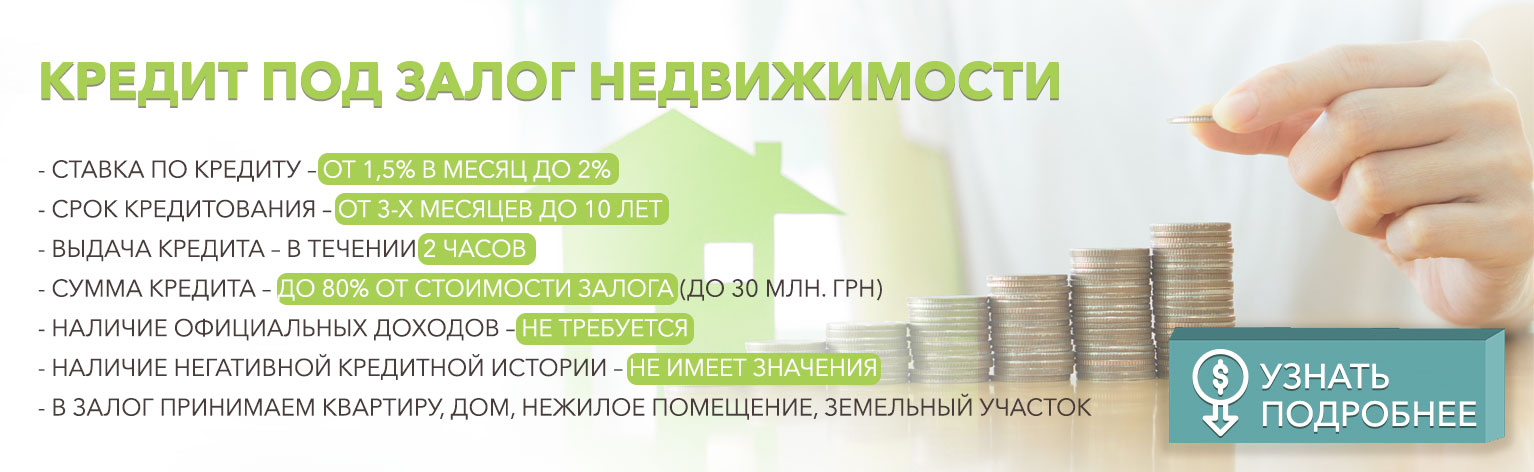

- Перекредитование в небанковских финансовых организациях – самое оптимальное решение на рынке, позволяющее погасить старые долги на максимально выгодных условиях, под низкий процент – до 24% годовых. Они не требуют от заемщика справки о доходах и положительной кредитной истории, сумма кредита может составлять до 30 млн грн. Единственным условием является выдача кредита под залог недвижимости (до 80% от стоимости залогового имущества).

Воспользовавшись одним из выше представленных решений, должник сможет найти оптимальный вариант решения вопроса со звонками коллекторов. Также это позволит выйти из сложившейся ситуации с минимальными моральными, репутационными и материальными потерями.

В начале года украинские банки предлагали клиентам купить квартиру в ипотеку с годовой ставкой 17-18% и даже говорили о возможном ее снижении.

Кредитная история отражает добросовестность заемщика – так считают абсолютно все банки